Tp qube

Cet article est la première partie de notre guide simplifié des recherches de comparables prix de transfert, avec un focus sur les recherches européennes. Ce guide décrit de manière simplifiée les tenants et les aboutissants de la réalisation d’une recherche d’entreprises comparables en Europe. Il s’adresse en priorité aux membres de directions juridiques ou financières exposés à des problématiques prix de transfert. Ce premier article décrit pourquoi réaliser une recherche de comparables, le deuxième explique comment réaliser ces recherches (disponible ici).

Dans ce document, nous répondons séquentiellement aux questions suivantes :

- Commençons par le commencement : que sont les prix de transfert ?

- Comment le principe de pleine concurrence est-il appliqué ?

- Quelles méthodes nécessitent une étude de comparables ?

- Comment déterminer pour quelles entités doivent être réalisées les études de comparables ?

- Au sein des méthodes transactionnelles, quelle est la différence entre la TNMM et le profit split?

- En pratique les méthodes transactionnelles sont-elles fréquemment utilisées ?

[🇺🇸 🇬🇧 This article is also available in English here 🇦🇺 🇯🇲]

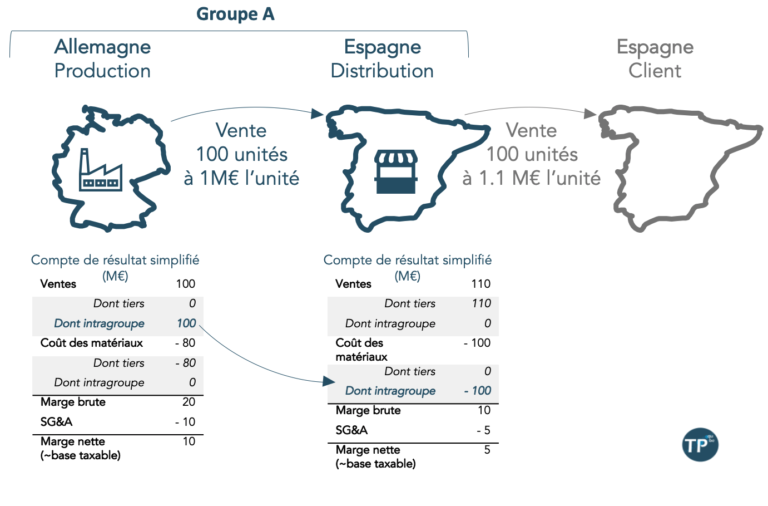

Exemple d’un groupe possédant une société en Allemagne vendant des produits à une société liée en Espagne. Le prix de transfert (de 100 M€) impacte la base taxable dans les deux pays.

Il n’existe pas aujourd’hui de convention internationale acceptée par l’ensemble des économies de la planète régissant l’intégralité des sujets prix de transfert. Les principes qui régissent les prix de transfert sont issus de plusieurs sources de droit de valeurs différentes (traités, lois, convention modèle de l’OCDE, jurisprudence, etc.). Il est donc impropre de parler de règles mondiales en matière de prix de transfert, mais plutôt d’un canevas de règles centrées autour d’un même principe communément admis.

L’OCDE fut pionnière dans la détermination d’un cadre multinational de détermination des règles prix de transfert, et dirige toujours aujourd’hui une grande partie des efforts pour arriver à un consensus international sur ces questions. Les Principes de l’OCDE servent aujourd’hui de référence à travers le monde et peuvent utilement être considérés comme le plus proche substitut à un guide mondial unifié.

Comment le principe de pleine concurrence est-il appliqué ?

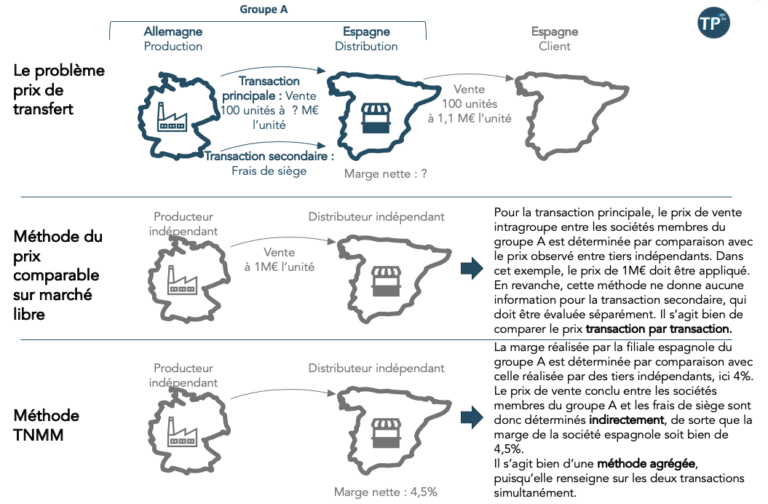

Application de la méthode du prix comparable sur le marché libre et de la méthode TNMM.

Quelles méthodes nécessitent une étude de comparables ?

Comment déterminer pour quelles entités doivent être réalisées des études de comparables ?

Appréhender la détention des actifs intangibles : l’approche DEMPE

L’approche DEMPE, fruit du projet Base Erosion and Profit Shifting, offre un nouveau cadre d’analyse de la détention économique des actifs intangibles au sein d’un groupe multinational. Pour des besoins prix de transfert, les actifs intangibles sont définis de manière large et incluent notamment les brevets, le savoir-faire, la marque déposée, les droits de concession, etc. Les entités dites « entrepreneur » sont généralement celles qui possèdent la détention économique des principaux actifs intangibles du groupe, expliquant l’importance de cette analyse de détention pour des besoins prix de transfert.

L’approche DEMPE consiste à mesurer la contribution de chaque entité à la détention économique des actifs intangibles du groupe, en analysant leur participation dans le développement, l’amélioration, l’entretien, la protection et l’exploitation des intangibles du groupe (en anglais : Development, Enhancement, Maintenance, Protection, Exploitation).

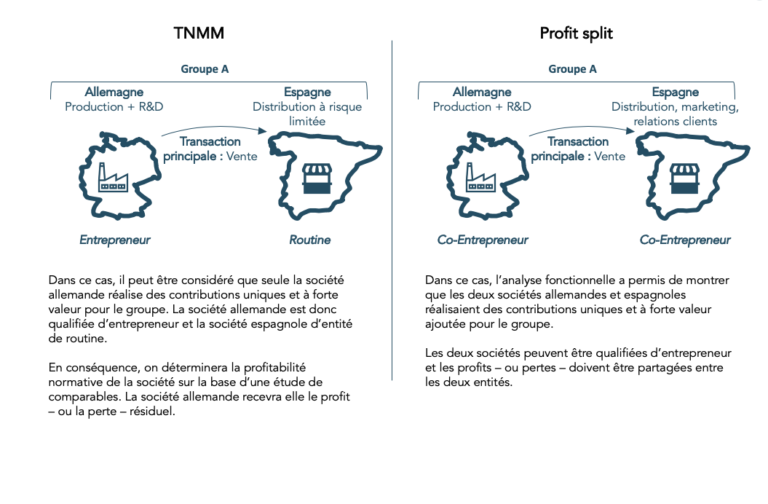

Au sein des méthodes transactionnelles, quelle est la différence entre la TNMM et le profit split ?

Exemple simplifié d’application de la méthode TNMM et de la méthode du profit split dans deux situations proches.